M&G的基金经理以释放股东价值的名义支持了多起企业拆分案件。事实上,M&G在2019年底从专注亚洲的保险公司和储蓄集团保诚集团(Prudential)分离出来,也是基于同样的逻辑。

这一举动让联合估值一度出现了问题。在此之后,保诚因对manbetx3.0 市场的担忧而下滑,M&G则分离出来。一些投资者目前正在讨论进一步分拆这家英国的储蓄和投资集团。

去年年初,施罗德公司曾考虑竞购M&G。M&G本可以在处置寿险和养老金业务的同时,继续保留资产管理业务。但出于对文化冲突和投资流量下滑的担忧,该交易失败了。

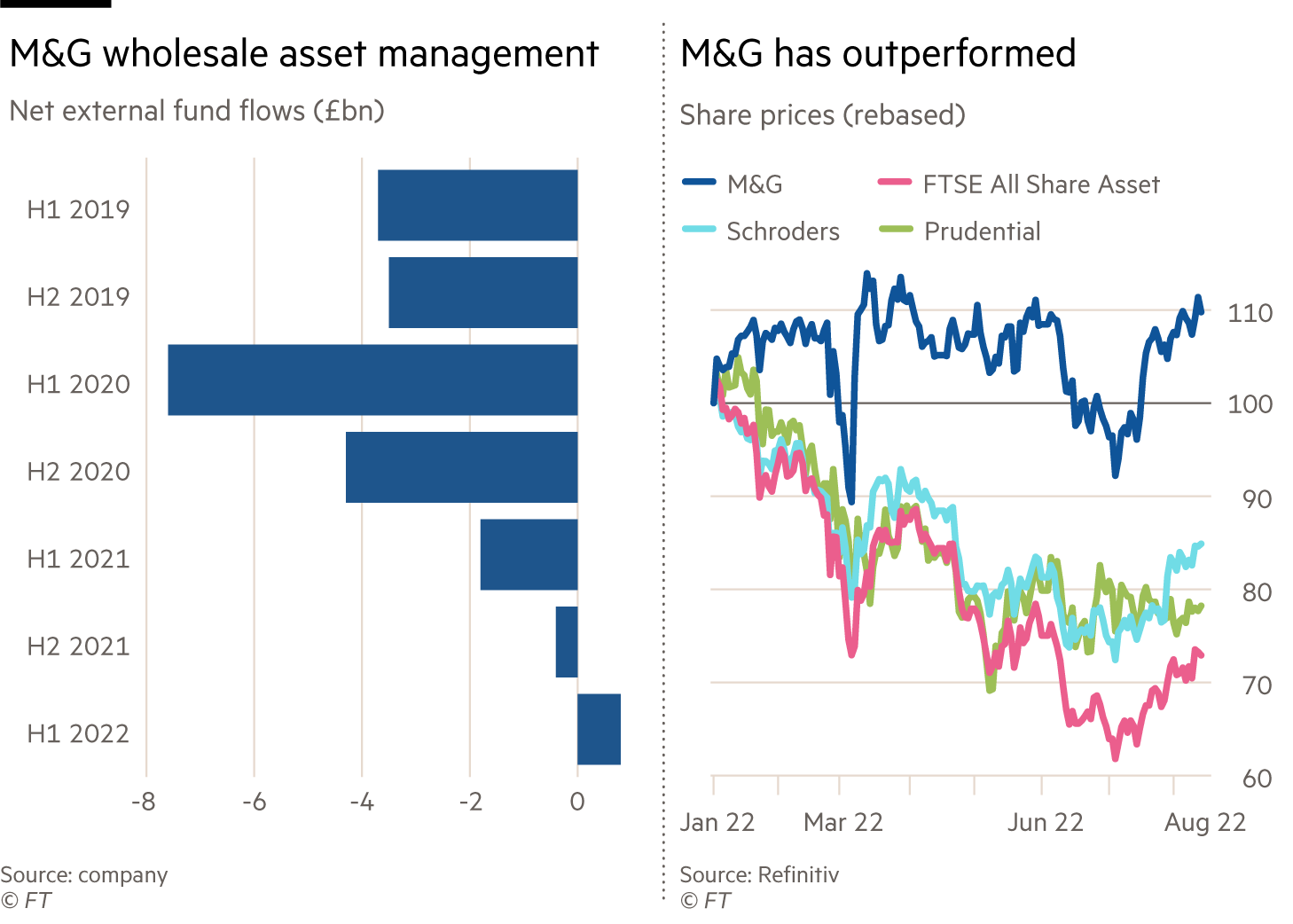

今年上半年出现分拆以来的首次正值。该集团最有价值的部门应该有理由获得更高的价格。

M&G的市值为56亿英镑,略低于其上市价值。其10倍远期收益远低于施罗德公司的14倍。M&G的较低评级反映了其增长放缓以及对不合时宜的储蓄和养老金产品的依赖。

这些产品包括大量的年金和分红保险政策,以及仍对新业务开放的旗舰产品PruFund。

分红保险业务可能占自有资金的20%,即30亿英镑。加拿大皇家银行(RBC)的分析师认为,其他保险业务可以吸引45亿英镑(包括净债务),相当于自有资金的76%。再加上14倍下资产管理业务的24亿英镑,以及合并商可能找到的任何节省。这意味着拆分后的价格比目前的价格有40%的上升空间。

然而,一项交易要么全有要么全无。例如,出售部分过期账本,将使目前逾8%的股息作废。与此同时,M&G有望从Solvency II改革中受益。今年以来,该公司的股价表现比同行高出近40%。

投资者应该拭目以待,看看新的首席执行官能否以比拆分更低的风险从M&G中获得更多价值。